آیندهای نه چندان روشن در انتظار استارتآپهای تازهکار فینتک

شاید جالب باشد که بدانید اغلب استارتآپها توانایی ادامه حیات ندارند و پس از مدت زمان کوتاهی از هم فرو میپاشند. حوزههای پرداخت، اعطای وامدهی یا هوش مصنوعی ممکن است به واسطه هیاهوی صنعتی که آنها را احاطه کرده است، اغلب فعالتر به نظر برسند، اما شانس یک استارتآپ برای نیل به موفقیت در این حوزهها یا هرکدام از پانزده حیطه دیگر فینتک، پایین است. میپرسید چرا؟ شاید بهتر باشد به گزارشی که اخیرا توسط مدیسی (Medici) منتشر شده است نگاهی بیاندازیم.

طبق آماری که در این گزارش در مورد سرمایهگذاری روی استارتآپها آمده است، تنها یک استارتآپ از ۱۰ استارتآپ حوزه فینتک قادر به ادامه حیات است.

بر اساس گزارش مدیسی که با عنوان «دموکراتیزه کردن سرمایهگذاری استارتآپها» به انتشار رسیده است، سرمایهگذاری روی استارتآپها در مراحل کشت ایده (Seed-Stage) و مرحلهی آغازین یا فرشته (Angle-Stage) طی هفت سال اخیر کاهش چشمگیری در حوزه فینتک داشته است. درحقیقت، بین سالهای ۲۰۱۰ الی ۲۰۱۷، شاهد دست کم ۵۷ درصد افت در سرمایهگذاریهای صورت گرفته در استارتآپهای جدید حوزه فینتک هستیم. متوسط سرمایهگذاری سال ۲۰۱۷ برای استارتآپهای مرحلهی کشت ایده حوزه فینتک معادل ۳ میلیون دلار بود که نسبت به سرمایهگذاری میانگین ۶.۸۴ درصدی سال ۲۰۱۰ کاهش محسوسی داشت. بر اساس این گزارش، کل سرمایهگذاری صورت گرفته روی شرکتهای مرحله کشت ایده در سال ۲۰۱۷ بالغ بر ۸۵۱ میلیون دلار بوده است، در حالیکه در سال ۲۰۱۰ تقریبا ۲۰۵ میلیون دلار بود. همانطور که مشاهده میکنید نسبت تغییرات کل سرمایهگذاریها در سال ۲۰۱۷ و ۲۰۱۰ به سرمایهگذاری مرحلهی کشت در حوزهی فینتک کاملا متفاوت است.

کل و متوسط سرمایهگذاری روی استارتآپها در مراحل سری A بر اساس گزارش مدیسی طی سالهای ۲۰۱۰ الی ۲۰۱۷

اریک کریسکی (Eric Kryski)، یکی از بنیانگذاران شرکت سرمایهگذاری بیدالی (Bidali) و موسس و مدیرعامل بولیش ونچرز (Bullish Ventures) در این گزارش میگوید:

«نباید به استارتآپها به چشم کسبوکارهایی که سریعا شما را به پول میرسانند، نگاه کنید! متاسفانه بسیاری از آنها با شکست مواجه میشوند. بهعلاوه، باید در نظر داشت که بسیاری از استارتآپهای موفقی که در مورد آنها میشنوید، دو سه سال پیش از اینکه شما حتی چیزی در مورد استارتآپ شنیده باشید یا اطلاعی از آنها داشته باشید، شروع به فعالیت کردهاند. حتی اگر با موفقیتهای مقطعی نیز مواجه شده باشید، احتمالا چیزی در حدود هفت سال زمان لازم است تا به بازده ایدهآل در کسبوکارتان دست یابید. زمانیکه به اعداد و ارقام نگاه کنید، فاصله استارتآپ خود تا موفقیت را بیشتر درک خواهید کرد.»

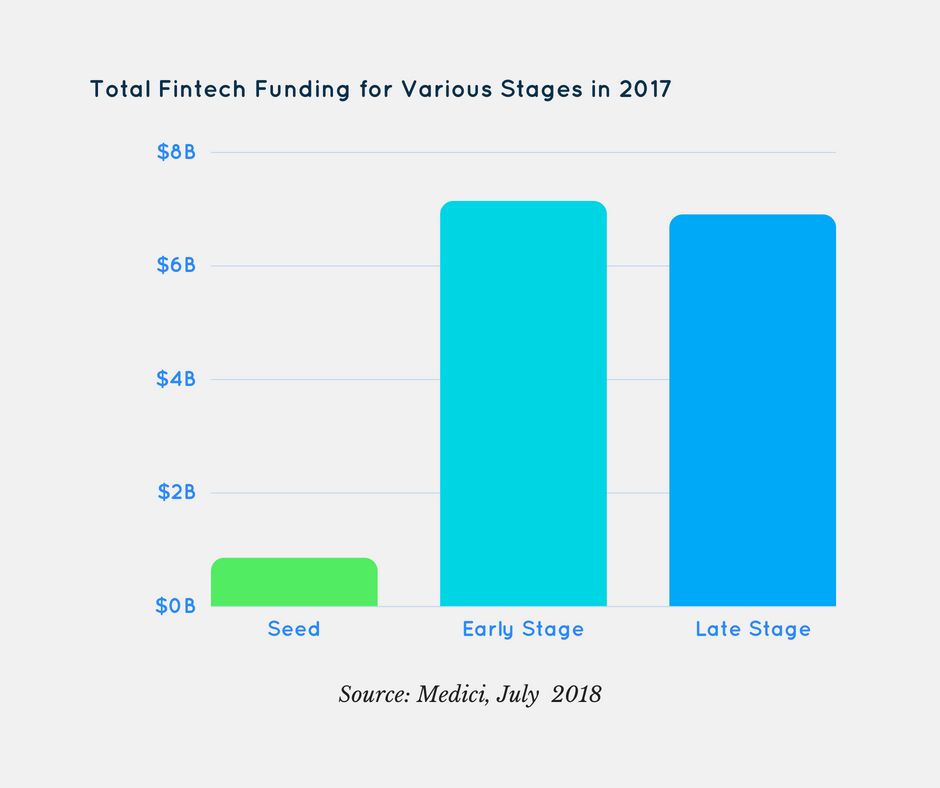

اگر نیمه پر لیوان را ببینیم، سرمایهگذاری روی فینتکهای موفق تثبیت شده در سراسر جهان رو به افزایش است. طبق گزارش مدیسی، سرمایهگذاریهای روی استارتآپهای مرحلهی نهایی (late-stage) در سال ۲۰۱۷ به رقم ۱.۵۶ میلیارد دلار افزایش یافته، در حالیکه این رقم در سال ۲۰۱۰ تنها محدود به ۲۶.۶۴ میلیون دلار بوده است. در سال ۲۰۱۷، مجموع سرمایهگذاریهای مرحله آغازین و نهایی روی استارتآپهای فینتک به ترتیب معادل ۷.۱ میلیارد دلار و ۶.۹ میلیارد دلار گزارش شده است. حال آنکه ارقام گزارش شده برای این مرحله از استارتآپها در سال ۲۰۱۰ در حدود ۳۱۶.۳۳ میلیون دلار و ۱۵۶ میلیون دلار بوده است.

این روند به وضوح نشان میدهد که سرمایهگذاران ترجیح میدهند تا پول و سرمایه خود را در استارتآپهایی به جریان درآورند که مراحل اولیه و اصطلاحا کشت دانه را پشت سر گذاشتهاند. در این گزارش، مراحل سرمایهگذاری روی استارتآپها در حوزه فینتک در سه گروه کشت دانه، آغازین و جسورانه طبقهبندی شده است. این مراحل به سرمایهگذاری سری A منتهی میشوند. دلیل استقبال سرمایهگذاران از استارتآپها در این مراحل این است که چنین استارتآپهایی موانع اساسی موجود در مسیر ایجاد پایداری مالی را پشت سر گذاشتهاند و شانس آنها برای موفقیت به مراتب بالاتر است.

این گزارش با وجود شرکتهای فنآور و ارائه دهندگان خدماتی همچون کوئیکبوکس (Quickbooks)، پلِید (Plaid)، مامبو (Mambu) و شرکتهایی از این دست، به روشنی نشان میدهد که راهاندازی یک کسبوکار شاهکار نیست. مهمترین و البته دشوارترین جنبه این فعالیت این است که استارتآپها بتوانند به سرمایهگذاران نه تنها ثبات مالی، بلکه قابلیت بازپرداخت سرمایه جذب شده را ثابت کنند.

البته پس از پشت سر گذاشتن این مراحل نیز پیکار همچنان ادامه دارد. در حقیقت، نرخ بقا در استارتآپهای ایالات متحده در مرحله تجمع سرمایه یا سری A بالغ بر ۴۰ درصد، در سری B بالغ بر ۲۵ درصد و در سری D چیزی در حدود ۵ درصد گزارش شده است. با توجه به اینکه امروزه گزینههای تامین سرمایه برای شرکتهای نوپا و استارتآپهای فینتک، از سرمایهگذاریهای سازمانی سنتی به جذب سرمایه مردمی (Crowd Funding) تغییر یافته است، شرکتهای وامدهی همتا به همتایی نظیر بلوواین (BlueVine) راه بسیار پر پیچ و خمی برای بقا در پیش رو خواهند داشت.

منبع: Bankinnovation