تفاوت ارز دیجیتال، ارز مجازی و ارز رمزنگاریشده چیست؟ گل پول چگونه به ما کمک میکند درک درستتری از مفهوم پول داشته باشیم

درک ارز رمزنگاریشده و فرار از همه شطحیات ناتمام این روزها / این روزها همه میخواهند ارز رمزنگاریشده خلق کنند. از بانک مرکزی گرفته تا نهادهای پژوهشی و کسبوکارهای مختلف. با این حال مفاهیمی که آنها در حال صحبت درباره آن هستند به هم ریخته است و چیزی که از آن صحبت میکنند، گاهی هیچ ربطی به ارزهای رمزنگاریشده ندارد.

واقعیت این است که بیشتر از ۱۰ سال از زمانی که مفهوم بیتکوین برای اولین بار مطرح شد، نمیگذرد؛ اما در یکی، دو سال اخیر و بعد از سروصداهای فراوانی که درباره آن درست شده، هم در ایران و هم در سایر نقاط جهان حکومتها و بهطور خاص بانکهای مرکزی و نهادهای مرتبط با آنها، نسبت به این مفهوم حساس شدهاند. هرچند وقتیک بار واژههایی میشنویم که دقیقا نمیدانیم منظورشان چیست و بعد از بررسی واژهها متوجه میشویم که گوینده چند مفهوم را با هم قاطی کرده و خواسته همگام با مسائل روز چیزی بگوید که متاسفانه نتیجه یک کمدی تراژدی شده است؛ از این دست ترکیبهای افتضاح، ارز رمزنگاریشده ملی است. اساسا وقتی در عالم ارزهای رمزنگاریشده صحبت میکنیم، چیزی به نام ملی یا حتی دولتی وجود ندارد و نهایتا ما با ارزهای رمزنگاریشده بانکهای مرکزی طرفیم نه چیزی دیگر. برای درک اینکه چرا بسیاری از مطالبی که این روزها میشنویم شطحیات است، به کمک مقاله خوبی که یک سال پیش درباره ارزهای رمزنگاریشده بانکهای مرکزی منتشر شده است، مفاهیم را باز میکنیم. این را هم اضافه کنم که این متن بخش کوچکی از یک مطلب بسیار طولانی است که در آینده در راه پرداخت منتشر میشود.

اصل مقاله را اینجا ببینید: The money flower with selected examples

ارزهای رمزنگاریشده بانکهای مرکزی

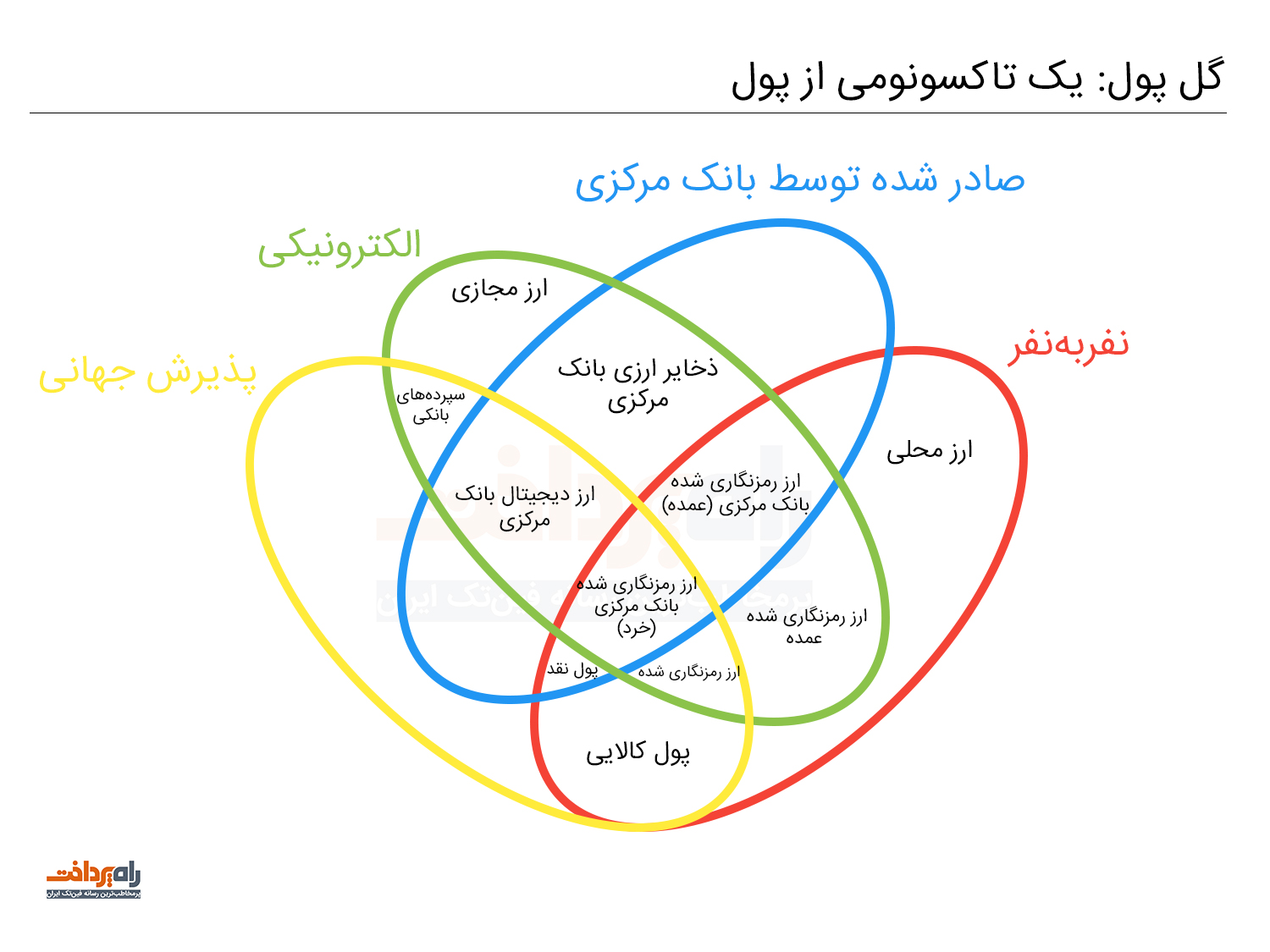

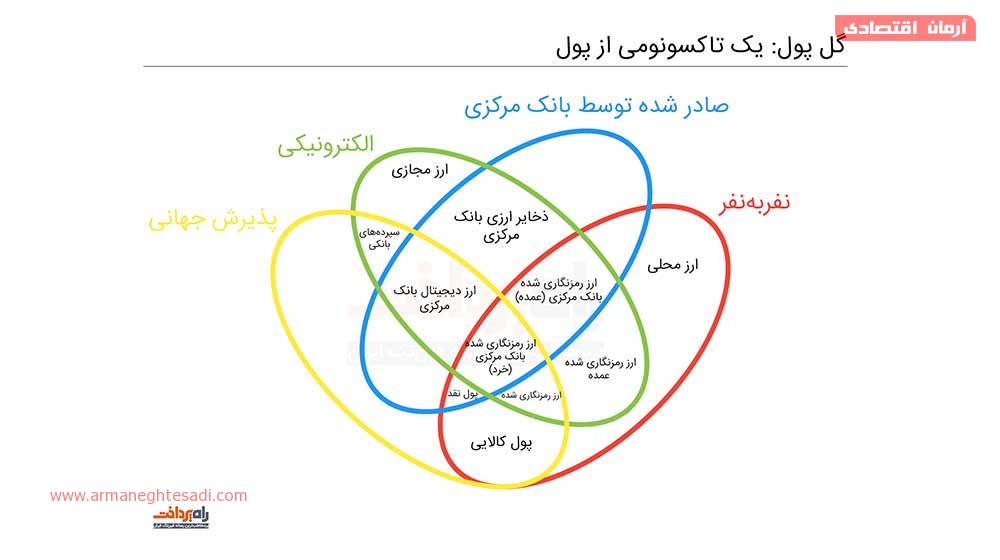

بانک تسویه حسابهای بینالمللی (به انگلیسی: Bank for International Settlements یا BIS) سازمانی بینالمللی است که همکاری و مشارکتهای پولی و مالی را تقویت میکند و بهعنوان یک بانک به بانکهای مرکزی، خدمات میدهد. این نهاد در ۱۷ مه ۱۹۳۰ میلادی تاسیس شده و قدیمیترین سازمان مالی بینالمللی جهان بهشمار میرود. از آنجا که مشتریان بانک تسویه بینالمللی را بانکهای مرکزی کشورها و سازمانهای بینالمللی تشکیل میدهند، این نهاد از افراد و شرکتهای خصوصی سپرده نمیگیرد و به آنها خدمترسانی مالی نمیکند. یک سال پیش این نهاد مستندی منتشر کرد که یک دستهبندی فوقالعاده از انواع پول در آن است. این مستند برای همه کسانی که میخواهند منطق پول را درک کنند، بسیار جالب توجه است. گل این مستند دیاگرامی است به نام گل پول. این دیاگرام با یک بخشبندی همه انواع پول را دستهبندی کرده است و به ما کمک میکند در این فضای آشفته بتوانیم سره را از ناسره تشخیص دهیم.

بادکنک ارزهای رمزنگاریشده

هر روز یک ارز رمزنگاریشده جدید معرفی میشود؛ نهادهای مختلف دولتی و حاکمیتی هر روز بیشتر علاقه پیدا میکنند که نقشی در این میان داشته باشند. خصوصا بانکهای مرکزی در جهان و البته ایران به این فکر افتادهاند که حضور اثربخشتری در این حوزه داشته باشند. برخی از دولتها و بانکهای مرکزی هم به این فکر افتادهاند که ارز رمزنگاریشده خودشان را منتشر کنند که در ایران با عنوان بامزه «ارز رمزنگاریشده ملی» در محافل از آن یاد میشود. در این یادداشت میخواهیم به این موضوع بپردازیم که ارز رمزنگاریشده بانک مرکزی (نه ملی) چیست و چه ویژگیهایی دارد؟ و مهمتر از همه اینکه چه کاربردهایی دارد. در این متن طبقهبندی کاربردی از پول ارائه شده که به ما کمک میکند انواع ارزهای رمزنگاریشده بانکهای مرکزی (برای پرداختهای خرد و درشت) و تفاوت آن با دیگر انواع فرمهای پولهای بانکهای مرکزی مانند پول نقد (اسکناس و سکه) و سپردههای بانکی را درک کنیم. در این متن ویژگیهای متفاوت ارزهای رمزنگاریشده بانکهای مرکزی و دیگر روشهای پرداخت را بررسی خواهیم کرد.

غوغای بیتکوین

۱۰ سال زمان بیشتر لازم نبود تا بیتکوین از موضوع جمعی کوچک به پدیدهای جهانی تبدیل شود. ارزش آن افزایش یافته، بالا و پایین داشته و از چند سنت به حدود هشت هزار دلار برسد و این روزها حدود ۳ هزار دلار میارزد. در این سالها هزاران ارز رمزنگاریشده مانند بیتکوین معرفی و عرضه شده است. بیتکوین و فامیلهایش پادشاهی ارزهای سنتی را به لرزه درآوردهاند و مفاهیمی مانند بلاکچین و دفتر کل توزیعشده را به موضوعات بررسی محافل تخصصی کشاندهاند. سرمایهگذاران خطرپذیر و موسسههای مالی در زمینه پروژههای دفاتر کل توزیعشده سرمایهگذاری کردهاند و به دنبال این هستند که شیوه تعامل ما با پول را تغییر دهند. بلاگرها، بانکدارهای مرکزی و دانشگاهیان پیشبینی میکنند که یک تحول یا دگردیسی در پرداخت، بانکداری و سیستمهای مالی را شاهد خواهیم بود. بانکهای مرکزی و موسسههای پژوهشی با سروصدا اعلام میکنند که قصد ورود به این حوزه را دارند و میخواهند ارزهای رمزنگاریشده بانک مرکزی یا ارزهای دیجیتال خود را ایجاد کنند. در میان این همه هیاهو درک واقعیت هر روز سخت و سختتر میشود. بحثهایی که شکل میگیرد، معمولا بر مبانی و اصول اشتباه استوار شده و بسیاری از مفاهیم اشتباه درک شده است. در این متن قرار است به یک سوال ساده پاسخ دهیم؛ ارز رمزنگاریشده بانک مرکزی چیست؟ یا وقتی از ارز رمزنگاریشده بانک مرکزی صحبت میکنیم، داریم درباره چه چیزی حرف میزنیم؟

در پایان یک طبقهبندی کاربردی از پول معرفی میکنیم که بر پایه چهار ویژگی ساخته شده است؛ صادرکننده (بانک مرکزی یا دیگران)، فرم (الکترونیکی یا فیزیکی)، دسترسی (جهانی یا محدود) و مکانیسم انتقال (متمرکز یا غیرمتمرکز). برمبنای این طبقهبندی ارزهای رمزنگاریشده بانکهای مرکزی یک فرم الکترونیکی از پولی هستند که بانکهای مرکزی صادر میکنند و میتوانند به شیوه غیرمتمرکزی مبادله شوند و افراد آن را به هم منتقل کنند؛ به عبارتی تراکنشهای بین افراد بهصورت مستقیم انجام میشود و پرداختکننده و دریافتکننده بدون نیاز به حضور یک واسطه تراکنشهایشان را انجام میدهند. این تعریف مرزی بین این مفهوم و دیگر انواع پولهای بانک مرکزی مانند سپردههای بانکی میکشد که برای تبادل آنها نیاز به یک سیستم مرکزی وجود دارد. برمبنای این طبقهبندی دو نوع ارز رمزنگاریشده بانکهای مرکزی قابل شناسایی است؛ نوعی که بهصورت گسترده قابلیت پذیرش دارد و برای مصارف خرد و روزمره قابل استفاده است و نوع محدودشده که در واقع برای تسویه مبالغ درشت استفاده میشود.

این دو نوع ارز رمزنگاریشده بانکهای مرکزی چه چیزی دارند که دیگر انواع پولهای بانکهای مرکزی ندارند؟ در واقع از این طریق به کاربران و مردم این امکان را میدهیم که بهصورت ناشناس در بسترهای دیجیتال پول جابهجا کنند، دقیقا مانند پول نقد. اگر ناشناس بودن اهمیتی نداشته باشد، این مفهوم دیگر اهمیتی ندارد.

اما نوع دوم ارز رمزنگاریشده بانک مرکزی قصه دیگری دارد. وقتی درباره تسویه و تصفیه مبالغ درشت صحبت میکنیم، ویژگی ناشناس بودن مانند پول نقد مطرح نیست. چون در این حالت تراکنشها برای سیستم مرکزی قابل مشاهده هستند. موضوع مهم در این دسته بهبود کارایی و بهرهوری و کاهش هزینههای تسویه است. پاسخ به سوالهای این بخش بستگی به مسائل فنی دارد که باید بررسی و حل شوند. برخی از بانکهای مرکزی در این زمینه فعالیتهایی انجام دادهاند، اما هنوز جایی اعلام نکرده که بهصورت کامل آماده پذیرش این فناوری است.

در ادامه طبقهبندی مقالهای که گفته شد از پول را بررسی میکنیم. پس از آن ویژگیهای دو نوع ارز رمزنگاریشده، خرد و درشت بانک مرکزی را بررسی خواهیم کرد. مثالها و پروژههایی که اکنون در حال جلو رفتن هستند را هم بررسی میکنیم و برخی از مسائلی را که بانکهای مرکزی باید بررسی و حل کنند بیان میکنیم.

یک فرم جدید از پول بانک مرکزی

بیتکوین و آلتکوین (جایگزینها و رقبای بیتکوین) نوع جدیدی از پول را به ما معرفی کردند. گزارشی مربوط به سال ۲۰۱۵ سه ویژگی برای ارزهای رمزنگاریشده معرفی کرده است؛ آنها الکترونیکی هستند؛ هیچ فردی مسئولیتی درباره آنها به عهده نمیگیرد و تبادلات فردبهفرد را ممکن میکنند. ارزهای رمزنگاریشده با استفاده از دفترکل توزیعشده امکان انتقال ارزش الکترونیکی بهصورت فردبهفرد از راه دور را ممکن میکنند؛ آن هم در غیاب اعتماد بین دو طرف معامله. معمولا فرم الکترونیکی پول برای تبادل نیاز به زیرساخت متمرکز دارد که یک واسطه مورد اعتماد نقش تسویه و تصفیه تراکنشها را بازی کند. تا پیش از ارزهای رمزنگاریشده تبادلات نفربهنفر محدود به فرم فیزیکی پول یعنی سکه و اسکناس بود.

برخی و نه همه این ویژگیها را دیگر فرمهای پول داشتند. پول نقد قابل استفاده بهصورت نفربهنفر است، اما الکترونیکی نیست و بانک مرکزی ارزش آن را ضمانت کرده است. سپردههای بانکی هم ضمانت بانکها و بانکهای مرکزی را پشت خودشان دارند. تبادلاتی که بین بانکها انجام میشود هم در سیستم متمرکزی جلو میرود. برخی پولهای کالایی (کومودیتی) مانند طلا، سکه و شمشهای طلا و دیگر انواع آن قابل استفاده بهصورت فردبهفرد هستند اما هیچکسی ارزش آنها را تضمین نکرده و الکترونیکی هم نیستند.

بنابراین برای تعریف ارزهای رمزنگاریشده بانکهای مرکزی باید بگوییم آنها نوعی از تعهد الکترونیکی بانکهای مرکزی هستند که قابلیت استفاده نفربهنفر را دارند. منتها این تعریف یک ویژگی مهم دیگر فرمهای پولهای بانک مرکزی را نادیده گرفته است؛ دسترسی یا دسترسپذیری. در حال حاضر یک نوع از پول بانک مرکزی یعنی اسکناس و سکه برای همه قابل دسترس هستند، در حالی که تسویه و تصفیه بین حسابها و سپردههای بانکی معمولا محدودیت دارند و صرفا بانکها میتوانند تراکنشهایی مبتنی بر این سپردهها انجام دهند. به عبارتی وقتی فردی سپردهای در بانکی دارد برای انتقال آن به فرد دیگر نیاز به سیستم بانکی دارد، در حالی که در پول نقد این نیاز وجود ندارد. در این زمینه تعریف دیگری وجود دارد که پولها را از منظر دسترسی تقسیمبندی میکند. پولهایی که بهصورت گسترده و جهانی قابل دسترسی هستند؛ یعنی به دست آوردن و استفاده از آنها ساده است و سپردههای دیجیتالی که در بانکها نگهداری میشوند.

با ترکیب این تعاریف یک طبقهبندی جدید از پول ارائه میکنیم. ویژگیهای مورد نظر برای طبقهبندی این موارد است: صادرکننده (بانک مرکزی یا دیگران)؛ فرم (الکترونیکی یا فیزیکی)؛ دسترسی (جهانی یا محدود) و مکانیسم انتقال (متمرکز یا غیرمتمرکز مثلا امکان انتقال فردبهفرد). این طبقهبندی بین دو نوع ارز رمزنگاریشده بانک مرکزی تمایز ایجاد میکند؛ هر دو آنها الکترونیکی هستند، بانکهای مرکزی آنها را صادر میکنند و قابل استفاده بهصورت نفربهنفر هستند. یک دسته قابل استفاده برای عامه مردم است (خرد) و یک دسته فقط قابل استفاده برای موسسههای مالی است (درشت). برای درک این موضوع یک دیاگرام وِن بهخوبی به ما کمک میکند که ماجرا را درک کنیم. برای این موضوع چهار بیضی که به آن گل پول میگوییم به ما مرز و تمایز دو نوع ارز رمزنگاریشده را نشان میدهد.

در عمل چهار نوع از پول الکترونیکی بانک مرکزی وجود دارد؛ دو نوع از ارز رمزنگاریشده بانک مرکزی و دو نوع از سپردههای بانکی. آشناترین نوع سپردههای بانک مرکزی سپردههای مردم در بانکهای تجاری هستند. حسابهای قرضالحسنه یا حسابهای سرمایهگذاری بلندمدت و کوتاهمدت. نوع دیگر بهصورت تئوری سپردههایی هستند که بخشهای عمومی آن را مدیریت میکنند مانند اوراق مشارکت.

فرم در دسترس جهانی پول که توسط بانک مرکزی صادر نشده و بهصورت خصوصی خلق شده، مواردی مانند ارزهای رمزنگاریشده، پول کالایی، سپردههای بانکهای تجاری و پول موبایلی است. ارزهای رمزنگاریشده بانک مرکزی در دو نوع هستند که در یک ویژگی با هم تفاوت دارند. ارزهای محلی یا فیزیکی بهعنوانمثال ارزهایی که در یک منطقه جغرافیایی خاص یا در سازمانها و جوامع مشخص قابل استفاده هستند در بخش بالا و سمت راست گل مشخص شدهاند. در آن بالا ارزهای مجازی را داریم که طبق تعریف پول الکترونیکی هستند که معمولا توسط توسعهدهندگانی که آن را صادر میکنند کنترل میشود. موارد مصرف ارزهای مجازی در جوامع یا موجودیتهای مجازی است. همچنین نوع دیگری از ارزهای رمزنگاریشده خصوصی برای مبالغ درشت وجود دارد. این نوع خاص قابلیت انتقال فردبهفرد را از طریق دفتر کل توزیعشده دارد، منتها بهجای افراد موسسههای مالی از این مدل استفاده میکنند.

در ادامه این طبقهبندی و مثالهای آن را از گذشته تا امروز و آینده شرح میدهیم.

مرور مثالها

ارز رمزنگاریشده بانک مرکزی (خرد): با فِدکوین شروع میکنیم. این مفهوم اولین بار سال ۲۰۱۴ توسط کونینگ خلق شد و توسط فدرال رزرو تایید نشد که از طریق آن ارز رمزنگاریشده بانک مرکزی خلق شود. فدکوین میتواند در کنار پول نقد و سپردههای بانکی سه ستون پول دولتی را بسازند.

ارز رمزنگاریشده بانک مرکزی (درشت): کَدکوین مثالی از ارزهای رمزنگاریشده درشت بانکهای مرکزی است. این نامی است که برای دارییهای دیجیتال بانک کانادا استفاده میشود. بانک کانادا این مفهوم را در تعامل با سیستم پرداخت کانادا، کنسرسیوم R3 و تعداد زیادی از بانکهای کانادایی پیش برده است.

حسابهای سپرده ارزی: دینرو الکترونیکو خدمت پرداخت موبایلی است که در اکوادور کاربرد دارد و بانک مرکزی پشتیبان آن است. شهروندان اکوادوری میتوانند بهسادگی و با دانلود یک اپلیکیشن و با کمک شماره ملی و پاسخ به چند سوال امنیتی یک حساب باز کنند. آنها میتوانند از طریق اپلیکیش پول در حسابشان بگذارند یا حتی به کمک آن در محلهای طراحیشده برای انجام تراکنش پول بردارند.

ارز رمزنگاری شده: بیتکوین مثالی از ارز دیجیتال غیر بانکهای مرکزی است. این ارز توسط برنامهنویس ناشناسی به نام ساتوشی ناکاموتو توسعه داده شده و نرمافزار متنباز آن در سال ۲۰۰۹ همراه با وایت پیپری که ویژگیهای فنی طراحیاش را شرح داده بود منتشر کرد.

ارز مجازی: پوککوین ارزی است که برای خریدهای درون بازی پوکمونگو استفاده میشود و مثالی از ارز مجازی است.

ارز رمزنگاریشده (درشت): سکه تسویه یوتیلیتی (USC) مثال از تلاش بخش خصوصی برای ایجاد ارز رمزنگاریشده عمده است. این مفهومی است که توسط همراهی و همکاری بانکهای خصوصی و کسبوکارهای فینتک برای ایجاد توکنهای دیجیتالی است که برای تبادل از طریق پلتفرم دفتر کل توزیعشده در کشورهای مختلف استفاده میشود.

بانک آمستردام در سال ۱۶۰۹ برای تسهیل تجارت ایجاد شد. اولین بار این بانک مرکزی سپردههایی مردم را گرفت و به آنها رسید داد. تاجران و مردم از این رسیدها برای مبادله استفاده میکردند و این اولین بار بود که مفهوم پول به صورت امروزی خلق شد. بانک مرکزی آلمان سال ۱۸۱۴ تاسیس شد و بانک آمستردام در سال ۱۸۲۰ تعطیل شد.

سال ۱۹۳۴ طلاهایی که معادل ۱۰۰ هزار دلار بود توسط خزانهداری آمریکا خلق شد که صرفا برای تراکنشهای رسمی بین بانکهای فدرال رزرو استفاده میشد. این درواقع باارزشترین اسکناس دلاری است که ایجاد شده و کاربرد عمومی پیدا نکرد این اسناد نمونههایی از پول غیرالکترونیکی، محدود، با پشتیبانی دولت و قابل استفاده به صورت نفربهنفر بود.

ارزهای محلی: پوند بریستول یک مثال از ارزهای محلی است که در فروشگاهها و برای پرداختهای خرد قابل استفاده است.

پول کالایی: سکههای طلا مثالهایی از پول کالایی هستند. این طلا هم میتواند برای تولید استفاده شود و هم به عنوان وسیله مبادله قابلیت استفاده دارد. پول کالایی مفهومی مربوط به گذشته است و این روزها صرفا در مواردی مانند مهریه استفاده میشود.

پول موبایلی: اییگولد، امپسا و ونمو نمونههایی از پول موبایلی و سپردههای بانکی هستند. این ابزارها امکان انتقال پول بین افراد از طریق پیامهای متنی را فراهم میکنند.