دلالان پول خردفروش روزانه ۵۰۰ هزار تومان سود میکنند/ جمالی: ضرری که از کارمزدهای تراکنشهای خرد تحمیل میشود، بسیار بیشتر از مساله موسسات است

حتماً برایتان پیش آمده که سوار تاکسی شوید و راننده به شما بگوید: «پول خرد ندارم.» و شما هم مجبور شوید از باقی مانده پولتان صرف نظر کنید. یا وقتی از یک فروشگاه با پول نقد خرید میکنید، باقی مانده پولتان را تمام و کمال نگیرید و صندوقدار بگوید اگر پول خرد دارید، بدهید. البته طرف دیگر قضیه هم صادق است؛ خیلی از تاکسیدارها پول خردهای آماده شده دارند و به تمام مسافرانشان، باقیمانده کرایه را با سکه میپردازند؛ همینطور صندوقداران.

این کمبود پول خرد باعث شده تا افرادی به خرید و فروش سکه بپردازند و اتفاقاً درآمد میلیونی هم داشته باشند. روزنامه سازندگی در گزارشی که پنجم خردادماه منتشر شده؛ با آمار و ارقام این کسبوکار و سود حاصل از آن را مورد بررسی قرار داده است.

به گفته برخی، نخستین عامل این مساله به بانکها بازمیگردد؛ چراکه بانکهای محدودی پول خرد میدهند و همین کار باعث شده پای دلالها به ماجرا باز شود. هرچند، بانک مرکزی چندی پیش هفت شعبه از بانک اقتصاد نوین را به عنوان بانک عامل تحویل سکههای نیکل و پول خرد معرفی کرد اما گویا هنوز این تعداد کافی نیست. یکی از کارمندان این بانک در این باره گفته است: «ما سکه ۱۰۰ تومانی نداریم اما هرکسی مراجعه کند، کیسه هزار تایی سکه ۲۰۰ تومانی و بسته ۶۰۰ تایی سکه ۵۰۰ تومانی در اختیارش قرار میدهیم. هیچ پول اضافهای هم دریافت نمیکنیم.»

کسبوکار دلالها چگونه میگذرد؟

یکی از این دلالها درباره چگونگی به دست آوردن این پول خردها گفته است: «من پول خرد را از دو طریق تهیه میکنم. یکی دلالها هستند که هر روز از بانکها سکه میگیرند و بعد به ما میفروشند. هر بسته ۱۰۰ هزار تومانی را ۱۰۳ تا ۱۰۴ هزار تومان به من میفروشند و من هم آن را ۱۱۰ هزار تومان معامله میکنم. البته درآمد دلالها بیشتر است و آنها در روز ۱۰ میلیون تومان پول خرد به چند نفر مثل من میفروشند و حدود ۵۰۰ هزار تومان سود میکنند. کارمندان صندوق صدقات هم دیگر منبع هستند. آنها به ازای پول خرد، اسکناس تحویل میدهند اما بعداً پول خردها را برای من و امثال من میآورند و هر بسته ۱۰۰ هزار تومانی را با سود ۳ هزار تومان میفروشند.»

او درباره قیمت این پول خردها میگوید: «در ترمینال، که حدود ۵۲ دستگاه اتوبوس دارد هرروز سه چهار تا از آنها از من بستههای ۱۵۰ تایی سکه ۱۰۰ تا ۵۰۰ تومانی میخرند. برخی راننده تاکسیها هم خریدار هستند و اینطوری تا ظهر نشده، یک میلیون تومان سکه میفروشم و حدود ۴۰ تا ۵۰ هزار تومان سود میکنم. هر بسته ۱۰ هزار تومان سکه ۱۰۰ تومانی را ۱۱ هزار و ۵۰۰ تومان میفروشم. بسته ۱۰ هزار تومانی سکه ۲۰۰ تومانی میشود ۱۱ هزار و ۲۰۰ تومان و یک بسته ۱۰ هزار تومانی سکه ۵۰۰ تومانی هم ۱۰ هزار و ۷۰۰ تومان درمیآید. اختلاف قیمتها به کمیاب بودن سکهها و وقت گیر بودن شمارش آنها بستگی دارد. مثلاً سکه ۱۰۰ تومانی خیلی کمتر پیدا میشود و شمارشش زمان بیشتری میگیرد. درعوض سکه ۵۰۰ تومانی در بازار وجود دارد و هر ۲۰ تایش یک بسته ۱۰ هزار تومانی میشود. هر بسته ۱۰ هزار تومانی سکه ۱۰۰ تومانی، ۴۸۰ گرم است. همینقدر برای سکه ۲۰۰ تومانی میشود ۳۴۰ گرم. هر سکه ۵۰۰ تومانی هم ۱۰ گرم است.»

بانکهای کمی سکه و پول خرد میدهند

رانندههای تاکسی که علت خرید از دلالان سکه را کمبود عرضه توسط بانکها میدانند؛ درباره قیمت این سکهها میگویند: «هر بسته ۱۰ هزار تومانی سکه ۱۰۰ تومانی را ۱۱ هزار و ۵۰۰ تومان میخرم. بعضیها هم ۲۰ درصد سود میگیرند. کارمند بانک هم اینجا میآید و پول خرد میفروشد.»

جالب است بدانید که کودکان کار هم وارد این چرخه شدهاند؛ یکی از این صندوقدارها که از کودکان کار این پول خردها را تهیه میکند، میگوید: «ما اینجا به پول خرد احتیاج داریم برای همین بعضی از بچههای کار هرروز به اینجا میآیند و پول خرد میدهند. معمولاً پول را تعویض میکنیم اما بعضی وقتها، به ندرت، بستهها ۴۸-۴۷ هزار تومانی را ۵۰ هزار تومان میخریم.»

پول خرد در بازار به چه قیمتی معامله میشود؟

پول خردفروشیها، هر سکه ۵۰۰ تومانی را ۵۳۵ تومان میفروشند؛ یعنی هفت درصد گرانتر.

پول خردفروشها، هر سکه ۲۰۰ تومانی را ۲۲۴ تومان میفروشند؛ یعنی ۱۲ درصد گرانتر.

پول خردفروشها، هر سکه ۱۰۰ تومانی را ۱۱۵ تومان میفروشند؛ یعنی ۱۵ درصد گرانتر.

پول خردفروشها سکههای ۱۰۰ تومانی را ۱۵ تومان بیشتر از قیمت یعنی ۱۱۵ تومان میفروشند. این قیمت برای سکههای ۲۰۰ و ۵۰۰ تومانی به ترتیب ۲۲۴ و ۵۳۵ تومان است. این نرخها با توجه به کمیاب بودن سکهها و زمانی که باید در شمارششان صرف کرد، تعیین میشود. سکه ۱۰۰ تومانی کمیابتر است و شمارشش بیشتر طول میکشد برای همین بسته ۱۰ هزار تومانیاش، حدود ۱۱ هزار و ۵۰۰ تومان فروخته میشود. بسته ۱۰۰ هزار تومانی سکه ۲۰۰ تومانی، حدود ۱۱ هزار و ۲۰۰ و بسته ۱۰ هزار تومانی سکه ۵۰۰ تومانی هم حدود ۱۰ هزار و ۷۰۰ تومان است.

میزان نقدینگی در کشور

۵۳۵۸ هزار میلیارد ریال میزان اسکناس و مسکوک موجود در کشور است.

۳۶۵۳ هزار میلیارد ریال میزان اسکناس و مسکوک در دست اشخاص است.

۱۰۷۸ هزار میلیارد ریال میزان اسکناس و مسکوک نزد بانکها است.

۱۴۸۹ هزار میلیارد ریال، نقدینگی سال ۹۶ تا پایان بهمنماه است.

۱۵۳۱۹ میلیارد ریال میزان سپردههای ارزی و ریالی مؤسسات و بانکها تا بهمن ۹۶ است.

۱۰ میلیون تومان، بیشترین فروش روزانه دلالان پول خردفروش است.

۵۰۰ هزار تومان بیشترین سود روزانه دلالان پول خردفروش است.

۴۰ هزار تومان متوسط سود پول خردفروشان است.

۱۰ درصد متوسط افزایش قیمت پول خرد در بازار است.

سپردههای ارزی و ریالی یازده ماهه سال ۹۶

آمار سپردههای ارزی و ریالی بانکها و موسسههای اعتباری کشور در سال ۹۶ نشان میدهد میزان ارزش این سپردهها در هر ماه، سیر صعودی داشته است. در فروردین ۹۶، میزان سپردهها معادل ۱۲ میلیون و ۸۳۳ هزار و ۵۰۱ میلیارد ریال بود که این رقم در بهمن ماه به ۱۵ میلیون و ۳۱۹ هزار و ۱۲۸ میلیارد ریال افزایش یافت.

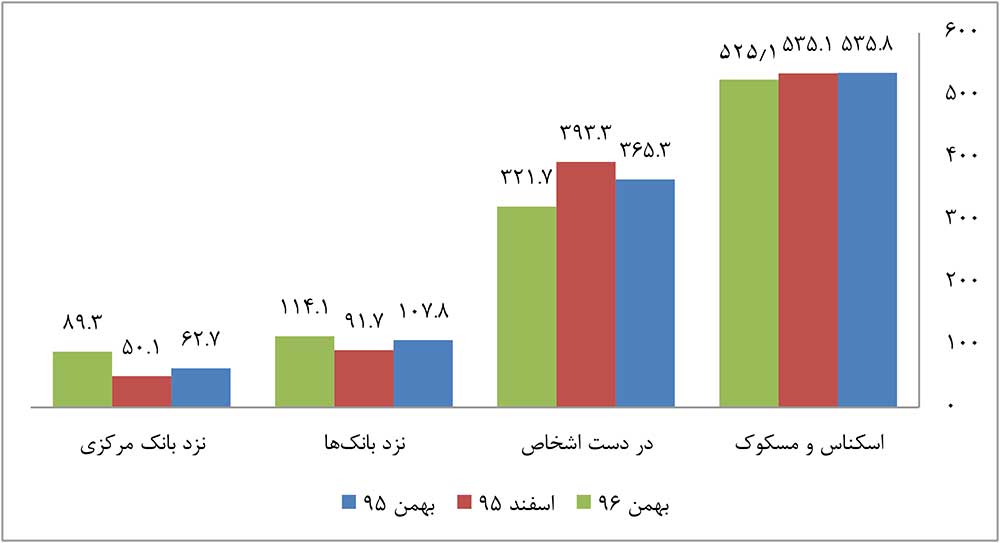

کاهش اسکناس و مسکوک نزد اشخاص

در بهمن ۹۶، میزان اسکناس و مسکوک ۵۳ هزار و ۵۸۰ میلیارد تومان بود. در همین دوره میزان اسکناسها در دست اشخاص به ۳۶ هزار و ۵۳۰ میلیارد تومان رسید. (اعداد نمودار به هزار میلیارد ریال است)

دکتر جمالی: در حال حاضر هیچ ابزاری به اندازه سکه، برای پرداخت خرد، اقتصادی و سریع نیست

برای بررسی این مساله و آسیبهایی که به اقتصاد کشور وارد میکند با دکتر محمدرضا جمالی، مدیرعامل شرکت نبضافزار گفتوگو کردیم که در ادامه آورده میشود.

دکتر محمدرضا جمالی، تحلیلگر حوزه صنعت پرداخت و بانکی در ارتباط با جایگاه سکه در ابزارهای پرداخت گفت: «سکه جایگاه راهبردی در تولید ناخالص داخلی و نظامهای پرداخت هر کشور دارد و متاسفانه به خاطر عملکرد نامناسب بانک مرکزی در این زمینه شاهد آسیب دیدن کسبوکارهای خرد، همچنین تحمیل هزینه بسیار زیاد و ایجاد بازار سیاه برای آن با توجه به شبکه نامناسب توزیع آن در کشور هستیم. بانک مرکزی به عنوان رگولاتور بانکی و پرداخت از اصلاح برخی امور سر باز میزند و همین مساله باعث شده که مشکلات متعددی در پرداختهای خرد ایجاد شود.»

دلیل اینکه در کشور ما تبادل سکه بسیار پایین است، به دلیل ارزیابیهای اشتباه و نقشه راه نادرستی است که وجود دارد. بانک مرکزی فکر میکند راه حلی الکترونیکی کشف کرده که سایر کشورهای دنیا در استفاده از آن عاجز بودهاند و این را افتخار خود میداند که تراکنشهای الکترونیکی با پشتوانه شبه پول (نه پول واقعی) به جای سکه و اسکناس در کشور گردش پیدا میکند. اما حقیقت این است که در حال حاضر هیچ ابزاری به اندازه سکه، برای پرداخت خرد، اقتصادی و سریع نیست.

سوء مدیریت در پرداخت خرد، در سال بیش از ۱۰ هزار میلیارد تومان به اقتصاد ضربه وارد میکند

او ادامه داد: «مشکل دیگری که بانک مرکزی در این زمینه ایجاد کرده این است که پول در گردش به صورت الکترونیکی، پول نیست بلکه شبه پول است و گردش شبه پول و مدل کسبوکار مبتنی بر رسوب پول مشکلات زیادی را برای کشور ایجاد میکند. از طرفی هزینه عملیاتی گردش شبه پول در سیستم بانکی بسیار بالاست. خیلی از مسائلی که ما داریم به دلیل سوء مدیریت بانک مرکزی بر روی سکه و پرداخت خرد است که در سال بیش از ۱۰ هزار میلیارد تومان به اقتصاد ما ضربه وارد میکند و این هزینه به بانکهای کشور و اقتصاد کشور تحمیل میشود. به عبارتی طراحی غلط بانک مرکزی باعث شده که بانکها درآمد غیرمشاع و کارمزد محور از تراکنشهای الکترونیکی نداشته باشند و مجبور میشوند هزینه خدمات بانکداری و پرداخت الکترونیک را از درآمد حاصل از تسهیلات بدهند که این موضوع باعث بالا رفتن ۱ تا ۲ درصد هزینه تمام شده پول در کشور به صورت مستقیم میشود. در واقع یک هزینه چند ده میلیارد تومانی ضرب سکه که میتواند مطابق با ردیف بودجه مشخص آن صورت گیرد و با شبکه توزیع مناسب در اختیار مردم قرار داده شود، درست کار نمیکند و هزینه بسیار زیادی به بانکها وارد میشود.»

جمالی با تاکید بر اینکه لازم است تحلیلهای دقیقتری دررابطه با نبود سکه در کسبوکارها صورت گیرد و اثر آن در تولید ناخالص داخلی نیز مشخص شود، گفت: «حتی اگر ضرب سکه اقتصادی هم نباشد باید با روشهای جدید هزینه ضرب و توزیع را پایین آورد. متاسفانه با مدل کنونی کارمزد در نظامهای پرداخت، امکان موفق شدن کیف پولهای الکترونیکی هم وجود ندارد و هزینهها پوشش داده نمیشود. باید توجه کرد به ازای هر یک درصد که پول به صورت اسکناس و سکه در کشور ضرب و چاپ نمیشود بانکها سالانه بیش از ۱۰۰۰ میلیارد تومان سود تسهیلات میدهند و نقطه بهینه میزان سکه و اسکناس توسط رگولاتور به خوبی انتخاب نشده است. دولت دوازدهم باید درآمدهای سمی شاپرک و شتاب از پرداختهای خرد را که بیش از ۸۰ درصد درآمد آنهاست مورد توجه قرار دهد و در حالی که کشور با مشکل رشد نقدینگی بسیار بالا در حد روزانه حدود ۸۰۰ تا ۹۰۰ میلیارد تومان مواجه است از همه روشهای ممکن برای کاهش فشار بر سیستم بانکی و اقتصاد کشور استفاده کند و رگولاتور را مجبور به اصلاح کند و در آمد حدود ۲۰۰۰ میلیارد تومانی شتاب و شاپرک در پرداختهای خرد را فدای ضرردههای هزار میلیارد تومانی اقتصاد کشور به صورت مستقیم نکند.»

محمدرضا جمالی درباره هزینه ضرب سکه و میزان استفاده از آن گفت: «یک سکه حدود سه سال عمر میکند و حداقل در هزار معامله کاربرد دارد. وقتی هزینه ضرب سکه را در نظر بگیریم با وجود کاهش ارزش پول کشور به این نتیجه میرسیم که سکه ۵۰۰ تومانی هم برای بانک مرکزی درآمدزایی داشته است. بنا به اعلام بانک مرکزی هر سکه ۵۰۰ تومانی ۲۷۰ تومان هزینه دارد که البته حتی بانک مرکزی میتواند کار ضرب سکه و اسکناسهای خرد را در صورتی که نمیتواند با هزینه پایین انجام دهد توسط پیمانکاران داخلی بخش خصوصی انجام دهد. حتی کشوری مثل چین میلیاردها دلار درآمد از چاپ پول برای کشورهای دیگر دارد و میتوان از زیرساختهای آنها برای ضرب سکه و چاپ اسکناسهای خرد استفاده کرد. در دنیا برای توزیع هم راهکارهای زیادی وجود دارد که شرکتهای دریافت در کنار بانکها و فروشگاهها به جریان پول نقد در جامعه کمک میکنند. الگوهای موفقی مثل شرکت کیوی در روسیه در این زمینه فعالیت دارند.»

مسائل در پرداختهای خرد به سوء مدیریت شبکه توزیع بانک مرکزی و تفکر و سوداگری آنجا برمیگردد

او تصریح کرد: «ضرب سکه در عمل به نفع بانک مرکزی هم است، چراکه پول ضرب را هم از مردم میگیرد و آستانه سودی هم برای او دارد و بخشی از بدهی پولی خود به مردم را به این طریق در جامعه تزریق میکند و از طرفی به ازای سکههای در گردش سودی توسط سیستم بانکی پرداخت نمیشود که منجر به بالا رفتن نرخ بهره شود. این وضعیت ایجاد شده در پرداختهای خرد به خاطر این است که بانک مرکزی در جایگاه مناسب خود قرار نگرفته است و همه مسائل در پرداختهای خرد به سوء مدیریت شبکه توزیع بانک مرکزی و تفکر و سوداگری که در آنجا وجود دارد برمیگردد. در حالی که اگر به وظایف حاکمیتی خود عمل میکرد و نقطه صفر بازار را سکه و اسکناس قرار میداد، بخش خصوصی با ایجاد ابزار و به کار گیری فناوری سعی میکرد با سکه و اسکناس رقابت کند و مردم نیز هزینه خدمات را پرداخت میکردند.»

او با بیان اینکه ما باید نگاه ۳۶۰ درجه به مسائل داشته باشیم عنوان کرد: «مشکلات پرداخت خرد از مهمترین مشکلات موجود کشور است و خیلی از مسائل کنونی ما ریشه در مکانیزمهای غلط ما دارد. از نظر پدافند غیرعامل نیز زیر ساختهای متمرکز الکترونیکی و برخط بودن آنها و تضعیف عمدی زیر ساختهای سنتی مشکلساز است و با کوچکترین اختلال در زیر ساختهای حاکمیتی یا بانکهای کشور، اقتصاد کشور دچار مشکل میشود که در سه روز پایانی سال ۹۶ شاهد عملکرد ضعیف سیستم بانکی و شبکه پرداخت کشور بودیم. به گونهای که خطا از کمتر از یک درصد به بیش از ۱۰ درصد رسید و دیدیم که زیر ساخت قابل اعتمادی نداریم. از طرفی مشاهده میشود که ۸۰ درصد درآمد شاپرکی شرکتهای پرداخت به واسطه نبود ابزار خرد است و این شرکتها با مدل درآمدی غلط وارد بازار سرمایه شدهاند و بازار سرمایه را هم با مشکل مواجه کردهاند.»

تحلیلگر حوزه صنعت پرداخت و بانکی با اشاره به اینکه مدل درآمدی PSP ها و ۸۰ درصد حجم تراکنشها که به بانکها فشار میآورد به دلیل توزیع نامناسب سکه و اسکناس و سیاست گذاری نادرست بانک مرکزی و اداره نظامهای پرداخت است، گفت: «سال گذشته هزینه ضرب سکه ۵۰۰ تومانی، ۲۳۰ تومان بوده است، باید گفت تمام این هزینهها در ضرب سکه توجیه اقتصادی دارند و مواردی که درباره غیراقتصادی بودن ضرب سکه گفته میشود، به هیچ عنوان توجیه ندارد.»

ناگفته نماند وزن سکههای ما وزن درستی نیست و ما سکههای سنگینی داریم. برای مثال سکه پانصد تومانی ایران را اگر با یک لیر ترکیه مقایسه کنیم، وزن سکه ما بالاتر است. این موارد هم از مشکلاتی است که در حال حاضر وجود دارد. در ارزیابی اقتصادی بودن سکه باید نقشی مستقیم و غیرمستقیم آن در تولید ناخالص در نظر گرفته شود و راهکار ارزیابی مبتنی بر هزینه ضرب درست نیست. یک سکهای که در طول عمر خود میتواند تا ۵۰۰ هزار تومان تولید ناخالص را بالا ببرد اهمیت راهبردی دارد.

او در پاسخ به این سؤال که راهحل رفع این مساله چیست، گفت: «رگولاتور وارد این عرصه نمیشود چراکه انحصاری ایجاد کرده و از این طریق هشتاد درصد درآمد برای خود ایجاد میکند. از طرف دیگر، ذهنیت آن این است که راه درستی را میرود. بنابراین اصلاحی از این طریق صورت نمیگیرد، مگر اینکه نهادهای ناظر وارد عرصه شوند و رگولاتوری را وادار به تجدید نظر کنند و بانک مرکزی به جای بهانههایی مانند امنیت، بهداشت و آلودگی هوا و نقش موثرش در کاهش آنها به زغم خود، به وظیفه درست خود که اتخاذ سیاستهای پولی درست و کاهش تورم و نرخ بهره است بپردازد و وظایف دیگر را به رگولاتورهای مربوطه بسپارد. ناگفته نماند حجم تراکنشهای خرد و فشار بر بانکها مدام در حال افزایش است، وقتی که این اتفاق رخ دهد هزینه تمام شده پول افزایش مییابد. با افزایش هزینه تمام شده پول و هزینه عملیاتی بانکها در عمل با توجه به درآمد بانکها از تسهیلات و خلق پول بیشتر، حجم نقدینگی افزایش پیدا میکند، ارزش ریالی کاهش مییابد و اینها زنجیرههای به هم پیوستهای هستند که رگولاتوری برای رفع آنها هیچ کاری انجام نمیدهد. توجه کنید که ضرر و زیانی که از نقطه کارمزدهای تراکنشهای خرد به کشور تحمیل میشود بسیار بیشتر از مساله مؤسسات است که البته آن هم به بدترین شکل ممکن مدیریت شد. اگر معضل مؤسسات در حدود ۱۱ هزار میلیارد تومان بوده است مساله کارمزدهای پرداختهای خرد در هر سال در همین حدود به صورت مستقیم است که با رشد ۳۰ درصدی نیز همراه است.»

نباید از فناوری علیه مردم استفاده کنیم

مدیرعامل شرکت نبضافزار با تاکید بر اینکه زمانی که از فناوری استفاده میکنیم نباید از آن علیه مردم استفاده کنیم، گفت: «استفاده از فناوری علیه مردم الزاماً به معنای ساخت سلاح شیمیایی نیست. خیلی جاها پرداخت الکترونیک میتواند به ما کمک کند. میتوانیم از مزایای پرداخت الکترونیک در مبالغ کلان و متوسط استفاده کنیم اما در حال حاضر این کار، تبدیل به یک معضل بزرگ برای کشور شده، بانکها را تحتالشعاع قرار داده و هزینه چند ۱۰ میلیارد تومانی پرداختهای خرد را با استفاده نادرست از فناوری بر کشور تحمیل کرده است. سیاستهای پولی درست شرط لازم برای هر حرکتی است. اعتقاد دارم اگر اصلاحات انجام نشود شرایط بدتر میشود و چشمانداز مثبتی در زمینه پرداختهای خرد نخواهیم داشت. از یک طرف هزینه پول بالا میرود و از یک طرف تولید ناخالص به خاطر مشکلات ابزار و بالارفتن نرخ پول کاهش پیدا میکند که نتیجه این موضوع منطبق بر نظریه مقداری پول افزایش تورم است که بخش از تورمی که شاهد آن هستیم به همین مشکلات برمیگردد. لازم است که ابزار کارا، ارزان و مناسب برای شرایط اقتصادی کشور توسط بانک مرکزی در اختیار مردم قرار گیرد و بانک مرکزی به وظایف قانونی خود مبتنی بر اصول اقتصادی و سیاستهای پولی و اسناد بالا دستی مانند اقتصاد مقاومتی عمل کند.»